Isso pode ser explicado porque os funcionários de empresas do setor financeiro têm muito mais oportunidades de cometer alguma fraude. A “Pesquisa Global sobre Crimes Econômicos no Brasil” de 2014 da PWC, disse que, em 74% das empresas que são vítimas de crimes econômicos no Brasil, a oportunidade era o fator principal que levou o colaborador a cometer o crime.

Por que fraudes acontecem?

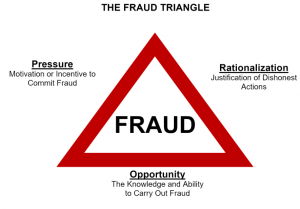

Uma das principais teorias sobre fraudes corporativas é o “Triângulo da Fraude”, desenvolvida em 1953 por Donald Cressey. De acordo com essa teoria, as fraudes são cometidas por um conjunto de 3 fatores: oportunidade, motivação e racionalização.

Oportunidade

Primeiramente, o colaborador deve possuir o meio para cometer a fraude. Ou seja, normalmente são funcionários com acesso a computadores, login da empresa, acesso a algum dado relevante, etc.

Além disso, o colaborador deve ter o conhecimento técnico para realizar a fraude. Ele deve conseguir manusear ferramentas e planilhas, conhecer bem o funcionamento da empresa, etc. Por causa desses dois pontos, os colaboradores “digitais” são os que têm maior índice de risco de cometimento de fraudes.

Por último, para que o colaborador cometa a fraude, a empresa deve ter brechas ou fraquezas em seus controles internos. O fraudador pode ter acesso e saber cometer a fraude, mas se os processos e controles da empresa forem eficazes, ele será impedido ou não encontrará brecha para cometer a fraude.

Motivação

Além de ter a oportunidade ou possibilidade de cometer a fraude, o colaborador também vai precisar de uma motivação. Isso é o que levará ele a aproveitar a oportunidade que ele tem.

As seis situações que podem ser motivações são: endividamento, problemas pessoais, reversão dos negócios, isolamento físico, busca por status financeiro e relacionamento entre empregador-empregado.

Endividamento e vontade de ter mais dinheiro são razões mais “óbvias” para cometer fraudes. Mas existem outros fatores, como pressão para alcançar metas no trabalho, fechar contratos ou vendas, etc.

Racionalização

A racionalização é talvez o fator menos óbvio no cometimento de fraudes. Isso porque mostra que nem sempre o fraudador é simplesmente uma pessoa corrupta ou desprovida de moralidade e ética.

Colaboradores que têm motivações muito fortes precisam de uma racionalização para convencer-se de que ele deve fazer isso apesar das implicações éticas. A racionalização é uma “flexibilização da ética” que age como um incentivo à fraude.

Por exemplo, o colaborador pode se convencer de que, se ele não cometer uma fraude a empresa pode não fechar um negócio e assim será despedido, e sendo despedido não poderá comprar comida para sua família. Por isso, ele deve cometer a fraude.

Como evitar fraudes no setor financeiro?

Due Diligence

O due diligence é um dos pilares dos programas de Compliance e consiste em fazer pesquisas e investigações sobre funcionários, parceiros, terceiros, etc. antes de se envolver com eles.

Um dos mais importantes quando o assunto é fraude financeira é o KYE (Know Your Employee), ou Conheça Seu Funcionário. Você deve fazer uma pesquisa sobre funcionários e avaliar suas respostas a situações eticamente duvidosas.

Além disso, o profissional de Compliance deve observar e conhecer funcionários no dia a dia. Hábitos como usar meios particulares de contato para falar com fornecedores ou terceiros, erros frequentes ou mudanças repentinas no padrão de vida podem ser sinais de fraude.

No entanto, lembre-se de tomar cuidado para não constranger funcionários, demonstrar desconfiança neles ou fazer com que eles se sintam observados. Podem se sentir traídos pela empresa se não houver atividade ilícita.

Mapeamento de processos, controles e riscos

Essa parte pode ser a mais trabalhosa. Envolve conhecer em detalhes processos financeiros da empresa para saber identificar algum comportamento fora do padrão. Além disso, é preciso documentar fluxos e processos da empresa.

Faça também um mapeamento de riscos dos colaboradores. Saiba identificar quais setores ou funcionários têm acesso a dinheiro ou dados importantes, quem é responsável por fases de aprovação, etc.

E não são apenas processos e controles fracos que levam a fraudes no setor financeiro. São aqueles que não são seguidos. Portanto, procure métodos de incentivar funcionários a seguirem políticas corporativos e os processos definidos da empresa.

Políticas fortes

Um dos métodos de garantir que funcionários saibam o que podem ou não podem fazer é criar políticas corporativas fortes. Ou seja, sem ambiguidades ou furos nas políticas.

Outra dica é documentar que punições e métodos de monitoramento a empresa usa. Ao ler e aceitar a política, o colaborador pode ser desestimulado a cometer fraudes por causa das punições, ou por saber como ele pode ser pego.

Treinamentos

Uma forma de consolidar esses conhecimentos e essas diretrizes da empresa é realizar treinamentos. Isso também reforça as expectativas da empresa quanto à manutenção de sua cultura de respeito pela ética.

Uso da tecnologia

Um dos maiores perigos de fraudes para instituições financeiras é o surgimento de tecnologias mais sofisticadas para o cometimento de fraudes. Isso obriga empresas a buscarem tecnologias igualmente capazes de prevenir as fraudes.

Inclusive, o ideal é que a tecnologia adotada pelas empresas seja superior à usada por cibercriminosos. Por isso, uma parte cada vez mais importante do Compliance é estar atento a inovações e incentivar o uso delas na empresa.

Além disso, ferramentas como automação de processos, Inteligência Artificial e Big Data ajudam a reduzir drasticamente o tempo dedicado a tarefas. Elas devem ser aproveitadas para fazer programas de Compliance mais eficazes e mais precisos. Podem ser aplicados à detecção de anormalidades, due diligence, etc.

0