Conflito de interesses ocorre quando um colaborador, no exercício de sua função, pode se beneficiar pessoalmente ou favorecer terceiros em detrimento dos interesses da empresa. Pode envolver familiares, negócios paralelos, recebimento de vantagens, entre outros. A Lei 12.813/2013 trata do tema na administração pública, e empresas privadas devem adotar políticas próprias para prevenir esse risco.

Pessoas politicamente expostas são aquelas que ocupam ou ocuparam cargos públicos relevantes, bem como seus familiares e estreitos colaboradores. Segundo o Banco Central e a Receita Federal, PEPs exigem monitoramento reforçado, devido ao risco maior de envolvimento em práticas ilícitas, como lavagem de dinheiro ou corrupção.

A legislação brasileira (especialmente a Lei Anticorrupção - 12.846/2013) não proíbe brindes e hospitalidades, mas exige que eles sejam razoáveis, transparentes e sem intenção de obter vantagem indevida. Empresas éticas adotam políticas com regras claras sobre limites de valor, ocasiões apropriadas e necessidade de aprovação prévia.

Formalizar processos permite prevenir riscos legais e reputacionais, garantir rastreabilidade, demonstrar boa-fé em auditorias e criar uma cultura de conformidade. Além disso, fortalece a transparência nas relações com colaboradores, parceiros e órgãos reguladores.

Cada empresa deve aplicar uma política que faça sentido para sua gestão, mas é preciso definir:

Sim. Empresas de todos os segmentos devem monitorar, porque o relacionamento com PEPs pode representar risco à imagem e à integridade corporativa. Ter um processo de identificação e gestão dessas relações é recomendado como boa prática de compliance e governança corporativa.

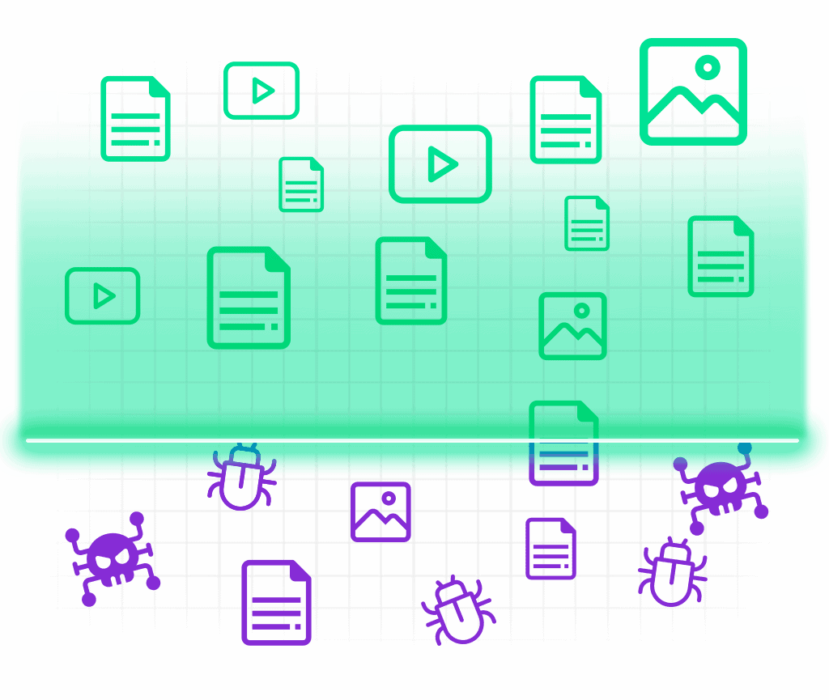

É uma ferramenta para padronizar, automatizar e monitorar processos críticos do programa de compliance, como:

A plataforma permite que colaboradores preencham formulários digitais padronizados para declarar situações de potencial conflito. O sistema direciona automaticamente para análise do responsável, registra a decisão e mantém o histórico auditável do processo.

O módulo permite que a empresa automatize o processo de identificação e gestão de PEPs a partir de formulários preenchidos pelos próprios colaboradores. As respostas são enviadas para análise, com registros centralizados, fluxos de aprovação e indicadores que garantem o controle e a rastreabilidade do processo. Tudo em conformidade com as boas práticas de compliance.

Colaboradores preenchem um formulário com informações sobre o brinde ou convite recebido/enviado. O sistema pode exigir aprovação prévia e gerar relatórios com valores, datas e justificativas, garantindo transparência e conformidade com as políticas da empresa.

Sim. A empresa pode configurar etapas de aprovação específicas para cada tipo de processo, definir responsáveis por área e estabelecer prazos. Isso garante flexibilidade e aderência à realidade interna.

Sim. Os colaboradores podem anexar comprovantes, fotos, e-mails e qualquer outro tipo de documento, que ficam armazenados com o processo com objetivo de facilitar auditorias e comprovar as decisões tomadas posteriormente.

Sim. A plataforma oferece painéis em tempo real com indicadores, como número de conflitos declarados, brindes aprovados, processos pendentes e tempo médio de resposta. Esses dados ajudam a medir a efetividade do compliance e a tomar decisões estratégicas.

Com todos os registros digitalizados, centralizados e rastreáveis, o módulo permite que a empresa demonstre diligência e boa-fé na gestão dos processos. Isso reduz riscos de penalidades e facilita a prestação de contas aos órgãos reguladores.

Sim. A solução foi projetada com base nos requisitos da Lei 12.846/2013, além de boas práticas nacionais e internacionais, como os manuais da CGU, OCDE e ISO 37301. A automação dos processos garante transparência, rastreabilidade e integridade.

A plataforma conta com tecnologia de ponta em segurança da informação, incluindo: